业绩含金量存疑,汤臣倍健“保健品一哥”的名号不保了?

作者|张宇

编辑|杨博丞

题图 | IC Photo

3月18日,膳食营养补充剂(VDS)龙头企业汤臣倍健发布了2023年财报。

根据2023年财报,汤臣倍健的总营收为94.07亿元,同比增长19.66%;归母净利润为17.46 亿元,同比增长26.01%。

尽管在总营收和净利润增速方面,汤臣倍健均实现了两位数增长,但在繁荣的表象之下,却隐藏着诸多不容忽视的隐忧。

2022年,汤臣倍健的总营收为78.61亿元,同比增长5.79%;归母净利润为13.86亿元,同比下降20.99%。对比之下,汤臣倍健在2023年的业绩表现亮眼,似乎逆转了颓势,但如果继续拉长时间轴至2021年,其总营收为74.31亿元,同比增长21.93%;归母净利润为17.54亿元,同比增长15.07%,综合对比不难发现,汤臣倍健实际上已经出现了明显的“增收不增利”现象。

“这个数字剔除全行业性的阶段性高增因素外,客观来看,没有任何自喜的理由。”对于汤臣倍健2023年的业绩表现,汤臣倍健董事长梁允超在致股东信中如此表示。

资本市场也给出了类似的反馈。汤臣倍健2023年财报发布次日,股价以17.74元的价格高开,此后不断震荡下行,收盘价最终收17.36元,上涨仅0.81%,较历史最高股价37.02元已跌去53.11%,总市值蒸发超过350亿元。

01.业绩亮眼基于行业增长

汤臣倍健主营业务为膳食营养补充剂,是以维生素、矿物质、动植物提取物及其它生物活性物质等为主要原料制成,通过口服补充以达到平衡营养、提高机体健康水平的目的,对人体不产生任何急性、亚急性或慢性危害的食品。

汤臣倍健在2023年表现亮眼,一个无法忽视的原因在于其业绩增长在很大程度上是建立于行业高速增长的基础之上。

消费者健康意识提升为行业发展奠定基石,随着收入水平的提高和生活质量的改善,消费者对于追求健康品质生活的需求日益凸显,健康需求跃升,欧睿数据显示,2023年中国维生素与膳食补充剂行业零售总规模达到2253亿元,较2022年增长约11.6%。

需要指出的是,如果揭开行业高速增长的表象,汤臣倍健的业绩含金量其实并不高。

首先,季度业绩放缓是一个明显的证据。2023年四个季度,汤臣倍健的营收逐步下滑,分别为31.08亿元、24.88亿元、21.86亿元和16.25亿元,尤其是第四季度,营收几乎只有第一季度的一半。

与此同时,归母净利润也同步走低,分别为10.30亿元、5.19亿元、3.56亿元和-1.55亿元,第四季度,其中第四季度的归母净利润甚至由盈转亏。

图源:汤臣倍健财报

其次,汤臣倍健经的销商数量在逐年下滑。根据财报,汤臣倍健的销售模式包括经销模式和直营模式,其中经销模式为主要收入来源。

2023年,经销模式为汤臣倍健贡献了71.05亿元的收入,占总营收的比例高达75.53%,而直营模式收入仅为22.68亿元,占总营收的比例为24.11%。

图源:汤臣倍健财报

在经销商模式的影响下,汤臣倍健的产品几乎遍布商超综合体及不同规模的药店,然而,作为创收主力军的经销商数量却在逐年下滑。

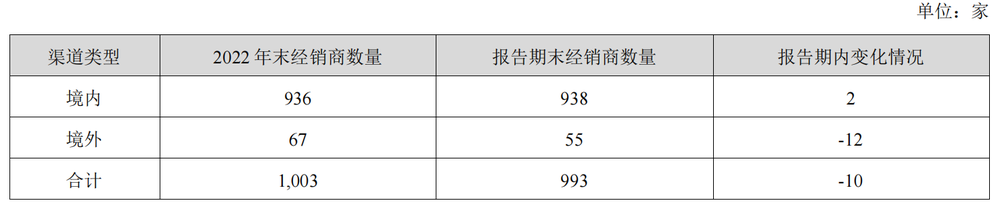

综合历年财报,2020年汤臣倍健的经销商数量为1219家,2021年为1171家,2022年为1003家,但到了2023年,经销商数量已跌至993家,创下了三年来最低记录,其中境内经销商数量仅增加2家,境外经销商数量减少了12家。

图源:汤臣倍健财报

此外,汤臣倍健主要拥有膳食补充剂品牌“汤臣倍健”、关节护理品牌“健力多”、眼部健康营养专业品牌“健视佳”、婴童营养健康品“顶呱呱”以及儿童营养补充剂“Pentavite”和澳大利亚益生菌品牌“LifeSpace”。2023年,“汤臣倍健”实现收入 54.00 亿元,同比增长21.48%;“健力多”实现收入11.79亿元,同比下降2.52%;“LifeSpace”国内产品实现收入4.45亿元,同比增长46.84%。不难看出,超级大单品健力多收入已经出现了下滑趋势,值得一提的是,健力多为中老年保健用品,属于VDS新周期的核心方向。

对于2024年的收入预期,汤臣倍健给出了“计划实现营业收入同比个位数增长”的目标,这也意味着,2024年的总营收增速将低于2023年,业绩表现或不容乐观。

02.烧钱砸营销但疏于研发

2023年,汤臣倍健重营销、轻研发的现象仍然存在。

根据财报,汤臣倍健在2023年的销售费用高达38.59亿元,同比增长21.77%,增速超过了总营收增速,从侧面显示出其在推广方面的难度正在加大。

具体而言,在销售费用构成中,有11.13亿元为广告费,其中电视媒体广告2.49亿元,线上广告费4.94亿元,策划制作费及其他共3.7亿元;10.17亿元用做市场推广,同比增长38.16%,主要是线上渠道数字媒体投放、直播推广增加所致;9.03亿元作为平台费用。

事实上,2019年至2023年,汤臣倍健的销售费用率整体呈现出上升态势,分别为31.36%、29.83%、33.35%、40.31%和41.02%,创下历史新高。

单从业绩方面来看,销售费用率的提升的确在一定程度上提升了汤臣倍健的业绩水平,但“烧钱砸营销”策略也有反噬性,比如在2019年至2023年,汤臣倍健的销售费用累计达129.74亿元,而同一时期的归母净利润仅为60.54亿元,这意味着落入汤臣倍健口袋的钱,全部被其拿去用作了投放广告和市场推广。

与此同时,尽管汤臣倍健宣扬大力投入研发,但根据财报,2023年汤臣倍健的研发费用仅1.79亿元,甚至不足销售费用的零头,研发费用率同比下降0.11个百分点至1.91%。

如果拉长时间轴,汤臣倍健在研发费用上的支出一直显得颇为吝啬。2019年至2022年的研发费用分别为1.26亿元、1.4亿元、1.5亿元、1.58亿元,五年时间累计仅7.53亿元。

欧睿数据显示,2023年,汤臣倍健在中国维生素与膳食补充剂行业的市场份额为10.4%,稳居第一位,排名第二和第三的市场份额分别为7%与5.4%。显然,汤臣倍健在行业中独树一帜,是真正的龙头企业,但光环始终掩盖不了的是,营销驱动着这家VDS龙头企业的业绩,过高的销售费用势必会在一定程度上侵蚀汤臣倍健的利润空间,这显然不是一种健康稳定且可持续的业绩增长模式。

在致股东信中,梁允超称,“营销只是好产品的放大器”、“放弃产品创新,就是放弃未来”,并表示2023年公司启动极致产品升级项目,从原料、含量、配方、工艺、功能等方面落实“科学营养”。履约“家人和朋友”的同理心及承诺,为消费者健康提供更有价值的产品创新。

2023年年初,梁允超同样在致股东信中称,汤臣倍健要再用八年时间,初步完成强科技型企业,将公司的资源重点放在“重功能”产品上,以科技力驱动产品力。

从两封致股东信中不难看出汤臣倍健决心扭转重营销、轻研发的局面,但截至目前,这一局面并非没有得到改变,反而有渐渐恶化的趋势,如此一来,难免会让投资者质疑汤臣倍健的强科技战略。

03.行业竞争风险加剧

中国膳食营养补充剂行业具有广阔的发展空间。

由于中国膳食营养补充剂的发展历史尚短,消费者的消费意识和习惯尚未完全形成。相比于发达国家如美国、日本等,中国膳食营养补充剂行业的渗透率、消费粘性及人均消费金额等方面还存在较大的增长空间,其中人均消费金额为23.3美元,较2022年增长约11.5%,人均消费金额略高于全球平均水平,约为美国的22%,意味着膳食营养补充剂行业的前景和增长空间十分可期。

同时,老龄化程度加深也为行业发展带来了增长机会。根据国家卫生健康委员会发布,据测算,预计“十四五”时期,60岁及以上老年人口总量将突破3亿,占比将超过20%,进入中度老龄化阶段。2035年左右,60岁及以上老年人口将突破4亿,在总人口中的占比将超过30%,进入重度老龄化阶段。行业将随人口老龄化扩容。

另外,新一代消费者个性化多样化的需求有望推动膳食营养补充剂行业细分品类快速增长。随着生活方式的改变和健康意识的提升,膳食营养补充剂消费人群年龄阶层不断扩大,新生代消费者群体的崛起叠加消费观念转型将有效扩容市场的整体需求,为行业发展创造了巨大的机遇。

但硬币的另一面是,广阔的发展空间也使得行业竞争加剧,一是行业内国际领先企业进入中国市场,大型药企和食品企业介入等;二是海外品牌借助跨境电商等方式与国内品牌在线上渠道竞争充分;三是新时代下,新媒体、新渠道、新技术应用等为新品类、新品牌快速发展提供了机会。

如何抓住新时代的机遇再次实现跨越性发展,引领战略升级及行业盈利生态变化,是汤臣倍健面临的重要命题。

转型成为强科技型公司,汤臣倍健要做的不仅仅是喊口号,还要拿出点真正的硬实力来留住消费者和投资者,毕竟随着新锐保健品牌的崛起,以及大型药企的跨界掠夺,未来的厮杀只会更加激烈。