1500亿元!国内首单TLAC非资本债即将面世

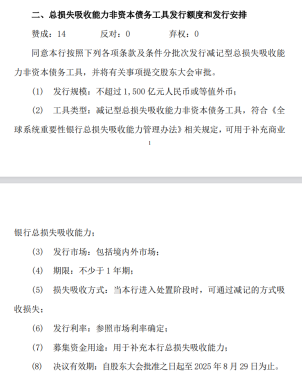

近日,中国银行发布的董事会决议公告显示,该行通过了“总损失吸收能力非资本债务工具发行额度和发行安排”有关议案,拟分批次发行减记型总损失吸收能力非资本债务工具,发行规模不超过1500亿元人民币或等值外币。

这也是国内首单TLAC非资本债。

业内人士普遍认为,发行TLAC债券提升损失吸收能力,是我国金融监管部门为提高金融系统稳定性、降低系统风险而采取的重要措施。此举旨在增强我国大型银行支持实体经济的“造血能力”,同时进一步丰富我国债券品种,为金融市场发展带来积极效应。

国内首单 中行TLAC非资本债即将面世

根据中行公告,将自股东大会批准之日起分批次发行减记型总损失吸收能力非资本债务工具,发行规模不超过1500亿人民币或等值外币,有效期至2025年8月29日。下一步,将提请股东大会授权董事会,并同意由董事会授权管理层,根据相关规定和审批要求,在此次董事会审议通过条款和条件的基础上,决定发行的具体条款及办理所有相关事宜(包括向相关监管机构报批,确定发行时间、发行批次、发行定价等)。

机构认为,结合过往二级资本债发行节奏看,中行TLAC非资本债券首次发行规模或在400亿-600亿。预估上半年完成首单发行概率较高,最快或于一季度末左右发行。

事实上,对于国内银行TLAC(Total Loss Absorption Capacity)非资本债券落地实施,监管部门已酝酿多年。

早在2021年10月,中国人民银行、原银保监会、财政部联合发布《全球系统重要性银行总损失吸收能力管理办法》(以下简称“《管理办法》”),对总损失吸收能力定义、构成、指标要求、监督检查和信息披露等方面进行了规范。

其中要求,我国的全球系统性重要银行须于2025年1月1日实施外部总损失吸收能力监管。TLAC监管指标有两个:一是外部总损失吸收能力风险加权比率,2025年须达到16%、2028年须达到18%;二是外部总损失吸收能力杠杆比率,2025年须达到6%、2028年须达到6.75%。

自2011年以来,中行、工行、农行、建行相继被认定为全球系统重要性银行。2023年,在全球系统重要性银行名单中,交通银行首次入选。

这也意味着,作为新兴市场经济体G-SIBs(全球系统重要性银行),工行、农行、中行、建行需要在2025年初实现TLAC监管第一阶段达标,交通银行需要在2027年初实现TLAC第一阶段达标。

增强风险抵御能力 提升金融体系的稳定性

TLAC非资本债券是全球系统重要性银行为满足总损失吸收能力要求而发行的一种创新型债券品种,是监管部门为提升银行业稳健性和防范化解金融风险的一项重要举措。在当前全球金融市场面临诸多挑战和不确定性的背景下,这种债券的推出有助于增强银行的损失吸收能力,提升金融体系的稳定性。

TLAC非资本债券是G-SIB外部总损失吸收能力的重要构成。2022年4月,人民银行和原银保监会发布《关于全球系统重要性银行发行总损失吸收能力非资本债券有关事项的通知》(以下简称“《通知》”),明确国内TLAC非资本债券的核心要素和发行管理规定。

根据《管理办法》和《通知》,TLAC非资本债券所附带的特殊条款包括:

1、清偿顺序劣后:受偿顺序在除外负债之后,优先于各级别合格资本工具;

2、含有减记或转股条款:当G-SIB进入处置阶段,二级资本工具全部减记或者转为普通股后,人民银行、金融监管总局可以强制要求TLAC非资本债券以全部或部分方式进行减记或转为普通股。

3、有条件赎回权:由于剩余期限在1年以上(含无到期日)的TLAC非资本债券才可全额计入外部总损失吸收能力,我们预计发行银行可能会设置到期前一年的有条件赎回权。如果发行银行赎回将导致其不满足TLAC要求,则未经人民银行批准,发行银行不得赎回TLAC非资本债券。TLAC非资本债券的受偿顺序优先于各级别合格资本工具、在G-SIB进入处置阶段时损失吸收顺序在二级资本工具之后,其条款上的次级属性弱于二级资本债和永续债,但强于商金债。

光大证券金融业首席分析师王一峰分析称,TLAC落地将确保大型银行夯实服务实体经济的损失吸收基础,撬动更大规模的信贷投放规模,同时,并不显著增加负债成本。以中行为例简单测算,假设2024年完成全部1500亿TLAC非资本债券发行,期限3+1,按照定价上沿3Y 二级资本债(AAA-)1月价格中枢2.8%水平定价,则2024年新增负债成本42亿,仅占中行近三年(2020—2022年)平均营业收入的0.7%。相应地,中行TLAC风险加权比率提升0.8%,达标监管要求,如果以上TLAC非资本债券全部由银行自营持有,则风险加权资产(RWA)共增加2250亿。

中金固收认为,从监管定义来看,二级资本债和永续债发行5年后方可赎回,因此发行期限均在5年及以上;而TLAC非资本债券剩余期限在1年以上即可全额计入外部总损失吸收能力,发行期限较为灵活,可以短于二永债。从市场需求来看,广义基金负债端不稳定且普遍期限较短,出于资产负债期限匹配的考虑需求更集中在短端。预计TLAC非资本债券的发行期限中枢或在3年期左右,既区别于二永债的发行期限、更加匹配广义基金的久期偏好、同时降低银行的融资成本,也能减轻银行短期内的续发压力。这或使得TLAC非资本债券受利率波动的影响弱于二永债。

TLAC非资本债券是一种具备较好安全性且发行期限可能较短的新型银行次级债品种,如推出后可能会导致银行次级债品种结构及期限结构的变化。因此,TLAC债券的发行将对我国金融体系产生一系列正面影响。